店舗向け「キャッシュレス決済」

の種類や導入方法を徹底解説

キャッシュレス決済とは、クレジットカードやスマートフォンを用いた支払いなど、現金を使わずに商品やサービスの代金を支払う方法のことです。

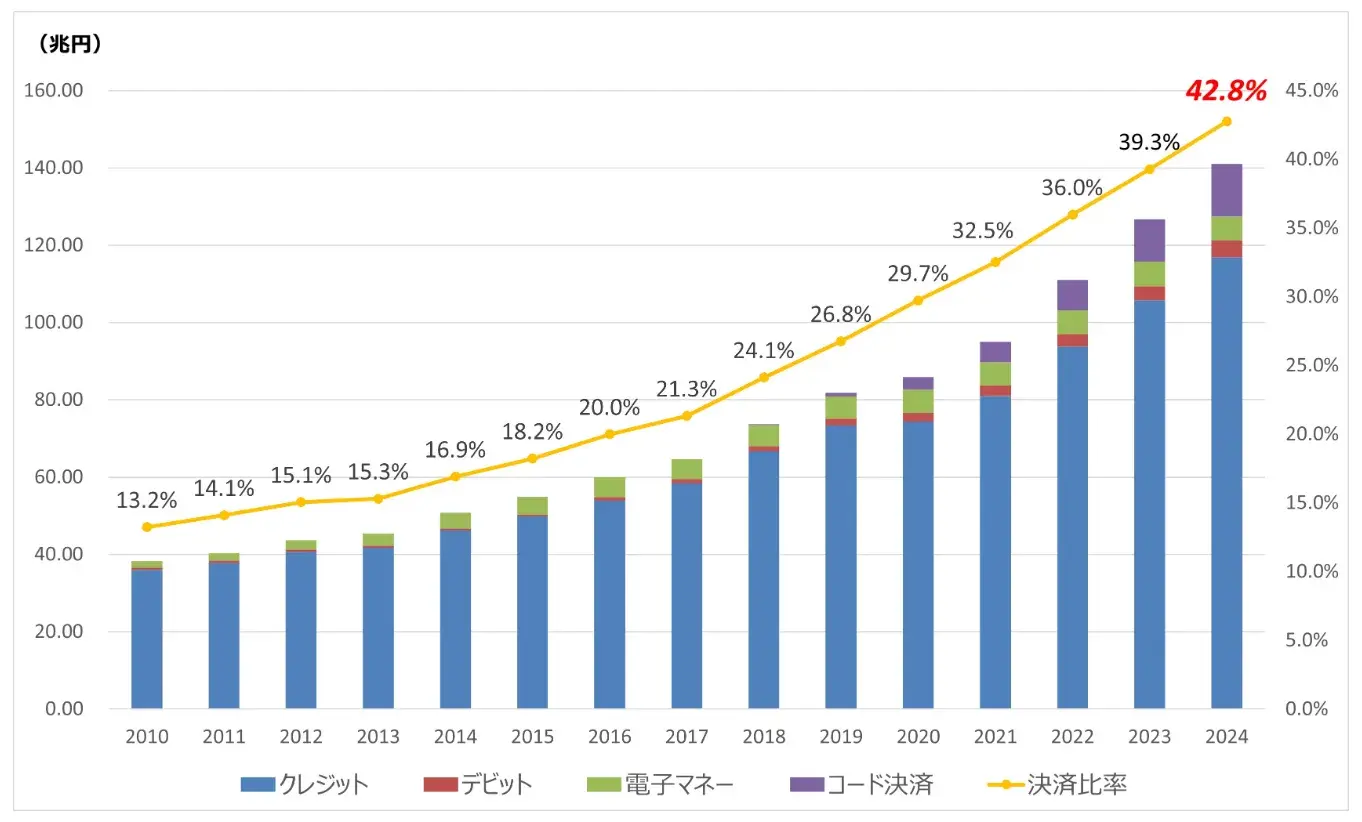

近年は、政府のキャッシュレス化推進施策も後押しとなり、ユーザー・店舗ともにキャッシュレス決済の導入が進んでいます。2024年にはその普及率が42.8%に到達し、現金に代わる決済手段として着実に定着しつつあります。

代表的なキャッシュレス決済として、以下の4種が挙げられます。

1: クレジットカード決済

2: QRコード・バーコード決済(PayPay、楽天ペイなど)

3: 電子マネー決済(Suica、楽天Edyなど)

4: デビットカード

これらの決済手段を導入することで、顧客満足度の向上やレジ業務の効率化、売上の可視化など、店舗運営における多くのメリットが期待できます。

本記事では、キャッシュレス決済の種類や特徴、導入のメリット・デメリット、そして導入方法までをわかりやすく解説します。これからキャッシュレス決済の導入を検討する事業者の方は、ぜひ参考にしてください。

PAYGATEは業界最低水準の手数料を実現しており、クレジットカード1.98%〜、電子マネー3.24%、QRコード2.00%〜となっています。(2024年8月時点)

さらに、数量限定で端末代が0円となるキャンペーンも実施されており、初期費用を抑えて導入したい事業者にとって魅力的な選択肢です。

キャッシュレス決済の利用状況は4割を超える

まず、国内におけるキャッシュレス決済の利用状況について詳しく解説してまいります。

経済産業省は、2018年に策定した「キャッシュレス・ビジョン」に基づき、キャッシュレス化を推進しております。2025年6月までにキャッシュレス決済比率を40%程度とすることを目標とした取り組みにより、順調に利用率を伸ばしています。

以下のグラフをご覧ください。

国内のキャッシュレス決済額及び比率の推移

出典:経済産業省「2024年のキャッシュレス決済比率を算出しました」(2025年3月31日)

経済産業省が発表した資料によると、日本におけるキャッシュレス決済比率は年々上昇を続けており、2024年には目標値の4割を超え、42.8%に到達しました。2010年の13.2%から3倍以上に伸びており、キャッシュレス化が着実に進んでいることがわかります。

また、同資料によると、各キャッシュレス決済の種類別の比率は以下の通りです。

種類別のキャッシュレス決済額比率の内訳(2024年)

- クレジットカード決済:82.9%

- QRコード・バーコード決済:9.6%

- 電子マネー決済:4.4%

- デビットカード:3.1%

決済手段別では、依然としてクレジットカードが主流であり、電子マネーやデビットカードも堅調に利用されています。特に近年は、QRコードやバーコードを用いたコード決済の利用も急速に拡大しており、グラフにおいては、全手段の中でもっとも増加率が高い結果になっています。

主要な4つのキャッシュレス決済とその特徴

ここでは、代表的な4種類のキャッシュレス決済の特徴について解説します。

クレジットカード決済を導入して加盟店になる3つのメリット

1: クレジットカード決済

クレジットカード決済は、後払い方式のキャッシュレス決済として最も広く普及している手段のひとつです。利用者は店舗の決済端末にカードを差し込み、暗証番号の入力やサインを行うことで決済が完了します。

また、近年はカードを端末にかざすだけで支払いできるタッチ決済(NFC)にも対応が進んでおり、非接触でスピーディーな会計が可能になっています。

代表的な国際ブランド

- VISA

- MasterCard

- JCB

- American Express

- Diners Club

クレジットカードの発行には与信審査が必要であり、原則として18歳以上が対象となります。決済金額は後日まとめて指定口座から引き落とされ、一括払いや分割払い、リボ払い、ボーナス払いなど、柔軟な支払い方法を選択できます。

2: QRコード・バーコード決済

QRコード・バーコード決済は、スマートフォンに専用アプリをインストールし、QRコードやバーコードを読み取って支払いを行う方法です。現在、最も普及しているスマホ決済の一形態であり、操作も直感的です。

QRコード・バーコード決済は、決済方式により以下の2つに分類されます。

QRコード・バーコード決済の決済方式

| ストアスキャン方式 | 顧客がスマホ画面に表示したコードを店舗側が読み取る方式 |

| ユーザースキャン方式 | 店舗が提示したコードを顧客がアプリで読み取る方式 |

国内の代表的なサービスには以下のようなものがあります。

代表的なQRコード・バーコード決済

- PayPay

- 楽天ペイ

- d払い

- au PAY

- メルペイ

- J-Coin Pay

これらのサービスは、スマートフォンさえあれば誰でも利用しやすく、国内の中小店舗や個人経営の事業者でも広く導入が進んでいます。

3: 電子マネー決済

電子マネーは、ICカードやスマートフォンを決済端末にかざして支払う方式です。事前にチャージして使うプリペイド型が主流で、交通機関や店舗での少額決済に適しています。

電子マネーは、以下のように2つの種類に分類されます。

2種類の電子マネー決済と主なサービス

| 交通系電子マネー | ・Suica(JR東日本) ・PASMO(関東私鉄) ・ICOCA、TOICA、manacaなど地域別に展開 |

| 流通系電子マネー | ・WAON(イオングループ) ・nanaco(セブン&アイ・ホールディングス) ・楽天Edy(楽天グループ) |

電子マネーの多くは、Apple PayやGoogle Payに登録してスマホでの利用も可能です。

4: デビットカード

デビットカードは、決済と同時に銀行口座から代金が即時引き落とされる仕組みです。クレジットカードと異なり与信審査がなく、15歳以上(中学生を除く)であれば銀行口座の開設とともに利用できます。

デビットカードは、主に以下の2種類に分けられます。

デビットカードの種類

| ブランドデビット | Visa・JCB・などの国際ブランドと提携 |

| J-Debit | 銀行キャッシュカードにデビット機能を付加 |

デビットカードは、支払い時に現金を引き出す手間を省ける利便性がありますが、銀行口座の残高を超える金額の利用はできません。また、クレジットカードのように分割払いやリボ払い、ボーナス払いには対応していません。

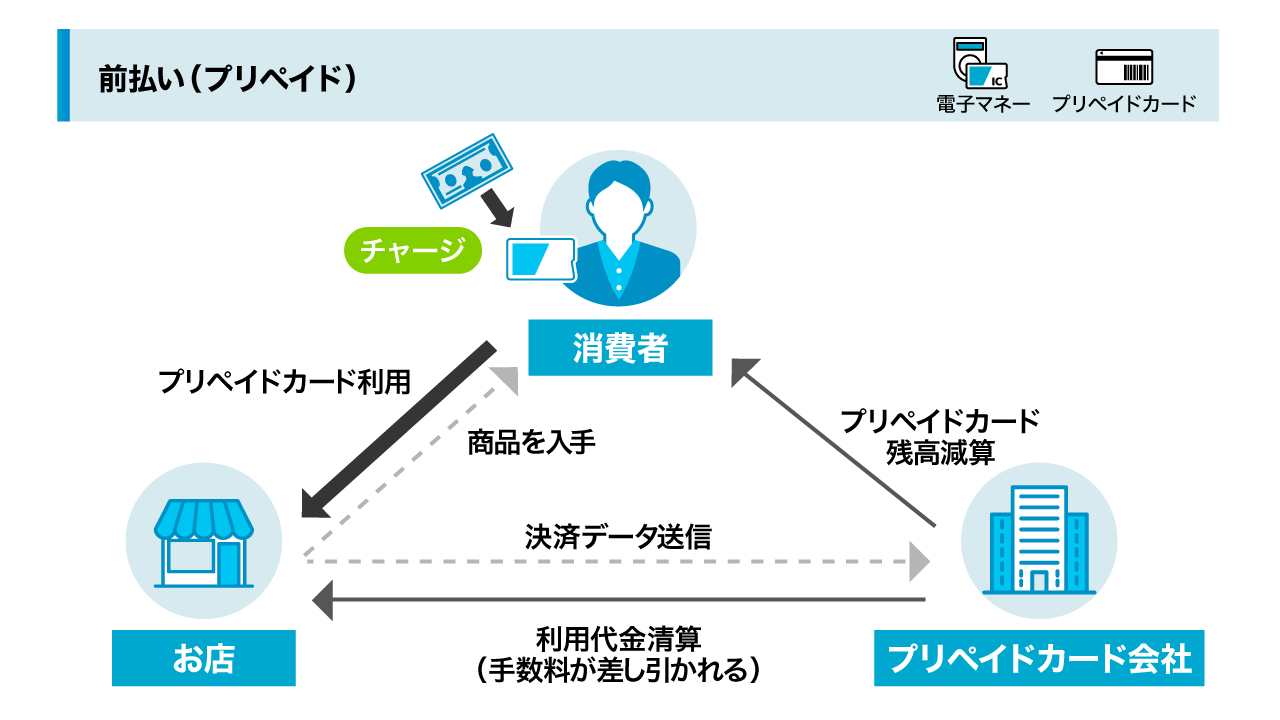

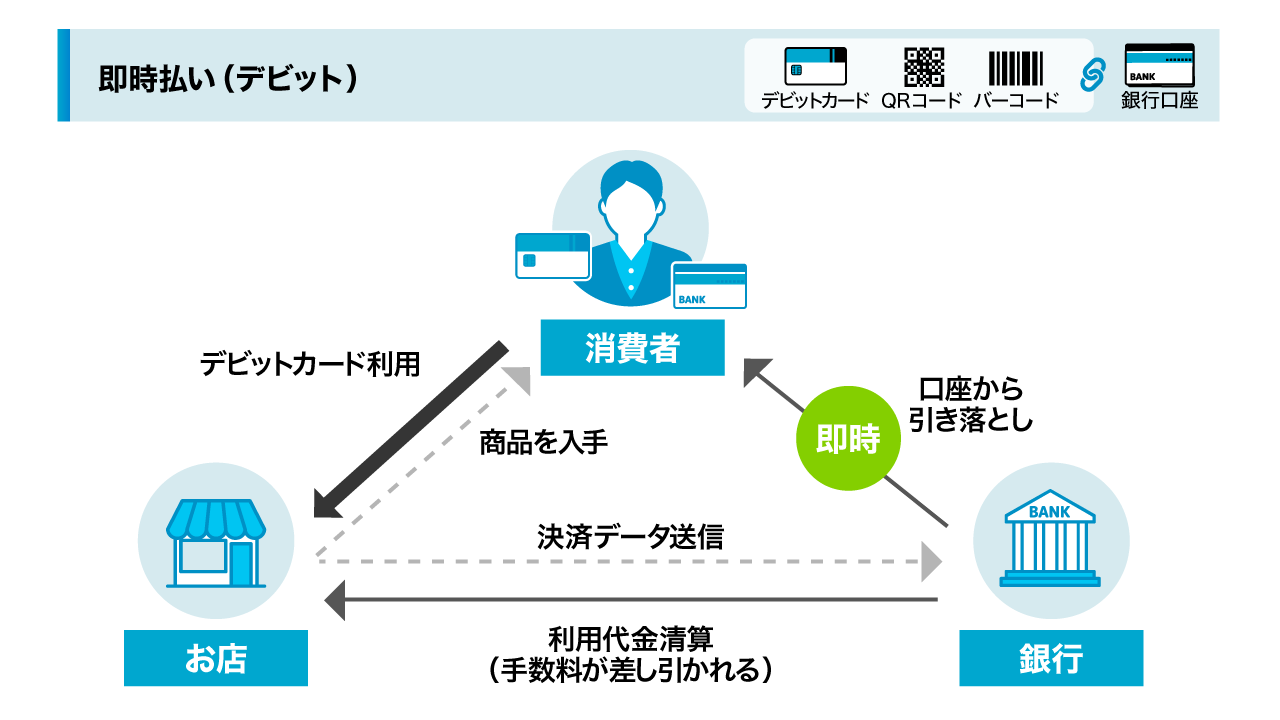

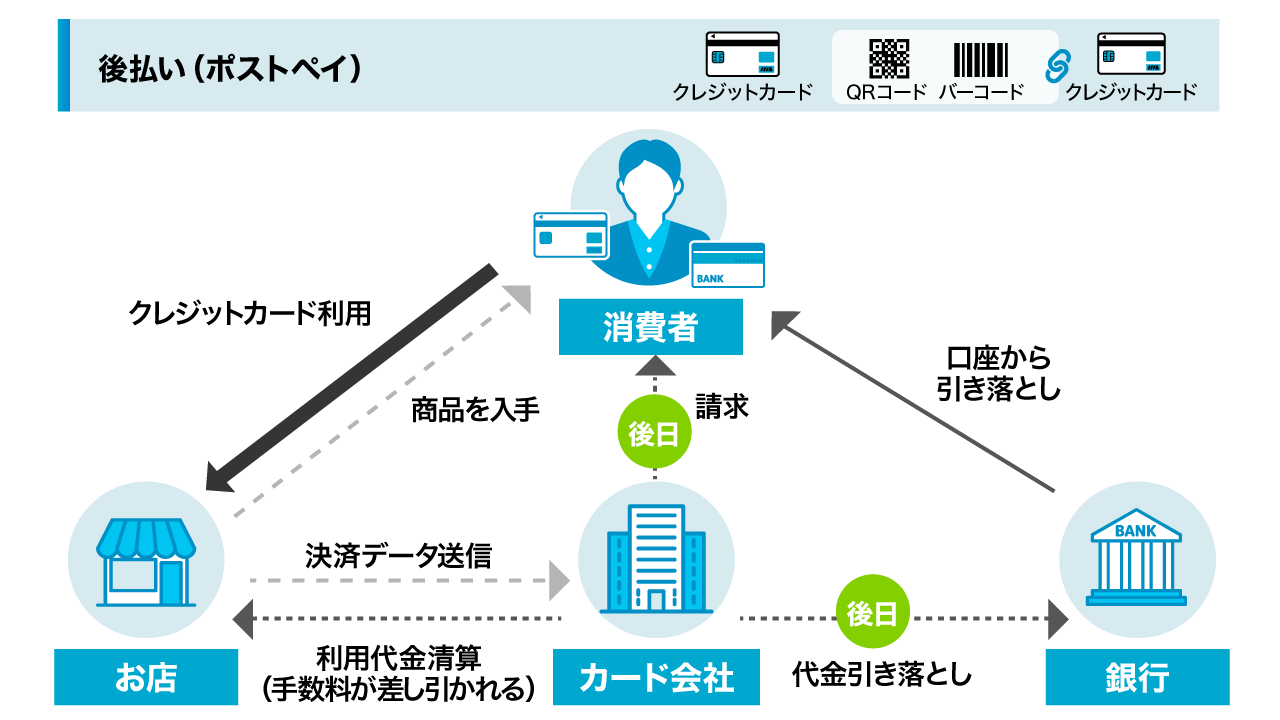

キャッシュレス決済の3つの支払いタイプ

キャッシュレス決済の支払い方法は、支払いのタイミングによって、以下の3つのタイプに分けられます。

1: 前払いタイプ

2: 即時払いタイプ

3: 後払いタイプ

それぞれ決済時点での金銭の流れや利用条件が異なります。ここでは、各仕組みについて詳しく解説します。

1: 前払いタイプ(プリペイド)

代表的な決済:交通系電子マネー、プリペイドカード、チャージ型QRコード決済など

前払いタイプは「プリペイド方式」とも呼ばれ、あらかじめ現金をチャージした残高の範囲内で決済を行う仕組みです。スマートフォンのアプリやICカードなどにお金を入金しておき、会計時に店舗の決済端末にかざす、またはQRコードを提示・読み取ることで支払いが完了します。

チャージした金額以上は使えないため、使いすぎを防止できるというメリットがあります。そのため、コンビニやスーパーなど、少額決済の多いシーンで多く利用されています。

前払い方式の代表的な決済として、SuicaやPASMOなどの交通系電子マネー、プリペイドカード、PayPayや楽天ペイなどのチャージ型QRコード決済などが挙げられます。

2: 即時払いタイプ(リアルタイムペイ)

代表的な決済:デビットカード、銀行口座に連動しているQRコード決済など

即時払いタイプは「リアルタイムペイ方式」とも呼ばれ、支払いのタイミングで銀行口座から即座に代金が引き落とされる仕組みです。カードやスマートフォンに銀行口座を登録し、店舗の決済端末で読み取ることで、リアルタイムに取引が完了します。

チャージの手間がかからず、利用金額が銀行口座の残高内に限定されるため、使いすぎを防ぎつつ、スムーズに決済できる点が特徴です。前払いタイプと同様に、計画的な支出管理に適しています。

即時払い方式のキャッシュレス決済には、デビットカードや、銀行口座に連動しているQRコード決済・バーコード決済が挙げられます。

3: 後払いタイプ(ポストペイ)

代表的な決済:クレジットカード、Apple PayやGoogle Payなど

後払いタイプは「ポストペイ方式」とも呼ばれ、店舗での決済時に代金を一時的にカード会社などの決済事業者が立て替え、後日まとめて利用者に請求する仕組みです。現金の手持ちがなくても買い物ができるため、急な出費や高額な支払いにも対応しやすい点が特徴です。

また、支払い方法としては一括払いのほか、分割払い・リボ払い・ボーナス払いなど、柔軟な選択肢が用意されているのも利点です。

代表的な後払い型のキャッシュレス決済としては、クレジットカードが最も一般的です。その他、クレジットカードを連携させて利用するApple PayやGoogle Pay、タッチ決済(NFC)にも後払い機能が備わっております。

キャッシュレス決済を店舗に導入するメリット

キャッシュレス決済の導入は、店舗の業務効率化や売上向上にも大きく貢献します。また、利用者側にとっても、スムーズで快適な購買体験につながります。

ここでは、店舗がキャッシュレス決済を導入することで得られるメリットを、事業者側とユーザー側に分けて詳しく見ていきます。

事業者側の7つのメリット

事業者にとってのキャッシュレス決済のメリットとして、主に以下の7つが挙げられます。

- 販売機会が拡大し顧客開拓を狙える

- 会計業務の効率化

- 現金管理の手間や人的ミスの削減

- インバウンド需要への対応

- 購買単価の引き上げ

- ポイント還元による集客率の向上

- データ分析によるマーケティングの活用

それぞれのメリットについて詳しく解説します。

販売機会が拡大し顧客開拓を狙える

キャッシュレス決済を導入することで、決済手段を理由に離脱していた顧客を取り込めるようになり、販売機会の拡大につながります。ポイント付与などを重視する顧客層にも対応でき、顧客開拓のきっかけにもなります。

会計業務の効率化

現金の取り扱いが減ることで、釣り銭の準備や受け渡しの手間がなくなり、会計がスピーディーになります。経済産業省の資料では、キャッシュレス決済によりレジ対応時間が約35%短縮された(※)と報告されています。

※経済産業省「キャッシュレス決済の中小店舗への更なる普及促進に向けた環境整備検討会とりまとめ(令和4年3月) | 4.3.2. レジ業務における所要時間の比較」

現金管理の手間や人的ミスの削減

売上集計や金銭管理の手間が削減され、ヒューマンエラーのリスクも低減します。現金の取り扱いが減ることで盗難リスクへの対策にもなり、安全性が向上します。

インバウンド需要への対応

諸外国ではキャッシュレス決済が主流であり、訪日外国人は現金をあまり持たずに来日するケースもあります。キャッシュレス決済に対応することで、インバウンド需要を取りこぼさずに対応できます。

購買単価の引き上げ

手元の現金に左右されず買い物ができるため、購入機会を逃さず、購買単価の向上が期待できます。現金のような「支払いの実感」が薄れることで、追加購入の心理的ハードルも下がります。

ポイント還元による集客率の向上

キャッシュレス決済にはポイント還元などの特典があるため、利用者にとって魅力的です。ポイントを貯めたいユーザーを呼び込むことで、集客率やリピーター獲得につなげることができます。

データ分析によるマーケティングの活用

キャッシュレス決済によって得られる顧客データを活用することで、売れ筋や客層を把握し、販売戦略や仕入れの最適化などに役立てることが可能です。マーケティングや経営改善にも貢献します。

ユーザー側の3つのメリット

ユーザーにとってのキャッシュレス決済のメリットとしては、主に以下の3つが挙げられます。

- 面倒な現金のやり取りが不要になる

- 支払額に応じてポイントが貯まる

- 利用明細が残る

それぞれのメリットについて詳しく解説します。

面倒な現金のやり取りが不要になる

カードやスマートフォンをかざすだけで決済が完了するため、小銭を探したり現金を準備する手間が省け、ストレスなく買い物ができます。高額な支払いでも現金を持ち歩く必要がありません。

支払額に応じてポイントが貯まる

クレジットカードや電子マネーでは、利用額に応じてポイントが貯まる仕組みがあり、支払い時に1ポイント=1円(例)として利用できる場合もあります。うまく活用することで生活費の節約につながります。

利用明細が残る

キャッシュレス決済では、利用履歴がアプリやマイページに自動的に記録されるため、支出管理がしやすくなります。現金のようにレシートをなくして履歴が不明になることもありません。

キャッシュレス決済導入のデメリット

キャッシュレス決済の導入で多くのメリットが得られる一方で、注意すべき課題やリスクも存在します。導入を検討する際には、メリットだけでなくデメリットも把握し、あらかじめ対策を講じておくことが重要です。

ここでは、キャッシュレス決済における代表的なデメリットを紹介します。

事業者側の4つのデメリット

事業者にとってのキャッシュレス決済のデメリットとして、主に以下の7つが挙げられます。

- 導入費用、手数料などのコストがかかる

- 決済端末の操作方法を覚える必要がある

- 決済サービスごとに決済手数料や入金サイクルが異なる

- 災害やトラブルで使用できないリスクがある

それぞれのデメリットについて詳しく解説します。

導入費用、手数料などのコストがかかる

キャッシュレス決済の導入には、端末の設置やシステム利用にかかる初期費用や決済手数料など、一定のコストが発生します。サービスによっては、月額利用料や売上に応じた手数料が加算されるため、導入後の利益を圧迫するリスクも考慮する必要があります。

ただし、こうしたコスト面の課題に対しては、初期費用や端末代が無料となるキャンペーンを展開しているサービスもあります。

スマレジが提供する決済端末「PAYGATE(ペイゲート)」は、手数料1.98%〜(※)という業界でも低水準の料率に加え、現在、数量限定で初期費用・端末代金が無料になるキャンペーンも実施中です。コストを抑えて導入したい事業者にとって非常に魅力的な選択肢です。

※適用に条件あり

マルチ決済端末「PAYGATE」

決済端末の操作方法を覚える必要がある

キャッシュレス決済の導入後は、スタッフが端末の操作方法を習得する必要があります。スムーズなレジ対応を行うには、基本操作のレクチャーやマニュアルの整備が欠かせません。

操作に不慣れなうちは現場が混乱することもあるため、シンプルな操作性の端末を選ぶ、導入前に実機を確認するなどの工夫が効果的です。

決済サービスごとに決済手数料や入金サイクルが異なる

キャッシュレス決済にはサービスごとに異なる手数料が発生し、多くの場合は事業者が負担します。手数料率の違いは利益に影響するため、導入前に比較検討が必要です。

また、売上金はすぐに入金されるわけではなく、入金タイミングもサービスごとに異なります。資金繰りを安定させるには、手数料だけでなく入金サイクルの把握も重要です。

例えば、スマレジの「PAYGATE」では、以下のような入金スケジュールが設定されています。

- クレジットカード・電子マネー決済の売上

- QRコード決済の売上

- ・月末締め、翌15日払い

・15日締め、当月末払い - 月末締め・翌月末払い

決済日から現金として手元に入るまでに15日〜1ヶ月程度の時間がかかるため、運転資金とのバランスを考慮しながら運用することが重要です。

災害やトラブルで使用できないリスクがある

キャッシュレス決済は通信環境に依存するため、災害やネットワーク障害が発生すると利用できなくなる可能性があります。

万が一に備え、トラブル時の対応フローやサポート体制を事前に確認しておくことが重要です。

ユーザー側の3つのデメリット

ユーザーにとってのキャッシュレス決済のデメリットは、主に以下の3つが挙げられます。

- 不正利用されるリスクがある

- 残高不足で利用できないことがある

- スマホの充電切れや故障によって利用できないことがある

それぞれのデメリットについて詳しく解説します。

不正利用されるリスクがある

キャッシュレス決済は紛失や盗難、個人情報の漏えいなどによって不正利用されるリスクがあります。こうしたリスクを避けるためには、パスワードや生体認証の活用、利用上限の設定など、基本的なセキュリティ対策を徹底する必要があります。

残高不足で利用できないことがある

電子マネーやプリペイドカードでは、残高が不足していると決済ができません。事前のチャージが必要なため、急な買い物時に不便を感じることがあります。

スマホの充電切れや故障によって利用できないことがある

スマホ決済を利用している場合、充電切れや端末の故障により決済できなくなるリスクがあります。スマホ決済をメインとして使われている方も、万一に備え、現金を持ち歩くなどの代替手段を確保しておくと安心です。

事業者・ユーザーのキャッシュレス決済の選び方

キャッシュレス決済にはさまざまな種類があり、店舗側・利用者側ともに「どれを選ぶべきか」で迷うことも少なくありません。

ここでは、事業者とユーザーそれぞれの視点から、キャッシュレス決済の選定ポイントを整理します。

【事業者】利用者層のニーズに合わせて選ぶ

店舗がキャッシュレス決済を導入する際は、自店の顧客層や取扱商品の特性に合わせて選定することが重要です。

例えば、単価が安く若年層の利用が多い業態では、PayPayや楽天ペイなどのQRコード決済を優先するとスムーズな会計が可能になります。

一方で、高額商品の取り扱いが多かったり、訪日外国人の来店が多い店舗であれば、クレジットカード決済への対応が欠かせません。

顧客属性に合った決済手段を用意することで、支払いの利便性を高め、機会損失を防ぐことができます。

【ユーザー】よく利用するお店やサービスに合わせて選ぶ

ユーザー側がキャッシュレス決済を選ぶ際は、日常的に利用する店舗やサービスに対応しているかどうかを基準にすると選びやすくなります。

もし近所のスーパーやコンビニで使いたいのであれば、そこで利用可能な電子マネーやQRコード決済を選ぶと便利です。

また、Vポイントや楽天ポイントなどの普段使っているポイントサービスと連携している決済手段を選ぶことで、日々の買い物でポイントが貯まりやすくなり、家計の節約にもつながります。

キャッシュレス決済の導入方法

キャッシュレス決済を店舗に導入する際は、キャッシュレス決済サービスを利用して導入します。例えばスマレジでは、以下のようなキャッシュレス決済サービスの端末を提供しています。

スマレジのキャッシュレス決済端末「PAYGATE(ペイゲート)」

マルチ決済端末「PAYGATE」

複数の決済手段を一括で導入したい場合は、キャッシュレス決済サービスを利用する方法が最適です。キャッシュレス決済サービスは、各決済サービスとの契約やシステム連携を代行してくれる事業者で、店舗側は1社と契約するだけで、複数の決済手段をまとめて導入できます。

各決済サービスとの直接契約と比べると、手数料はやや高くなる傾向がありますが、契約手続きの負担や入金管理の手間が大幅に軽減されるというメリットがあります。

特に、キャッシュレス決済の導入が初めての店舗や、複数の決済手段を一元管理したい中小事業者にとっては、有力な選択肢となります。

キャッシュレス決済サービスを利用して、店舗にキャッシュレス決済を導入する際の流れについて、次に解説します。

キャッシュレス決済サービス導入の流れ

ここでは、キャッシュレス決済サービス導入の一般的な流れを、3つのステップに分けて解説します。

ステップ1: 申し込み・必要書類の提出

導入内容が固まったら、申込書や本人確認書類などを提出します。書類に不備があると審査が長引く原因となるため、提出前にしっかり確認することが重要です。

ステップ2: 加盟店審査

提出した内容をもとに審査が行われます。審査内容や日数は会社・業種・導入する決済手段によって異なりますが、おおよそ1〜2ヶ月かかるケースもあります。

ステップ3: 端末の発送・初期設定

審査を通過すると、必要な決済端末や関連機器が店舗へ発送されます。マニュアルに従って端末の初期設定を行い、動作確認や接続設定などを進めます。

初期設定が完了すれば、キャッシュレス決済の利用を開始できます。運用前にはスタッフへの周知やレジ業務の調整も行い、スムーズな会計オペレーションができるよう体制を整えておきましょう。

キャッシュレス決済の導入後は「告知」が重要

店舗にキャッシュレス決済を導入したあとは、顧客にしっかりと伝え、利用を促す工夫が必要です。初めて来店する人やインバウンド客にとっては、利用可能な決済手段がすぐに分かることが重要な判断材料になります。

店舗内での主な告知ポイント

- 入口ドアやレジ周辺に各決済サービスのステッカーを掲示

- レジカウンターに対応サービス一覧のスタンドPOPを設置

- キャンペーンポスターの掲示(例:超PayPay祭など)

- スタッフによる案内

キャッシュレス決済をスムーズに利用してもらうためには、こうした小さな告知や配慮が大きな差になります。特に、観光地やインバウンド対応が求められるエリアでは、対応ブランドを明確に表示することで安心感や信頼感につながり、店舗の印象アップにも貢献します。

キャッシュレス決済は現金の取り扱いによる「見えないコスト」を削減できる

キャッシュレス決済を導入することで、店舗における現金取り扱いに関わる「見えないコスト」を削減することが可能です。現金のやり取りは一見シンプルに思えますが、実際には以下のような業務的・金銭的負担が発生しています。

現金取り扱いに関わる見えないコストの例

- レジ締めや売上集計の手間

- 釣銭の準備や補充作業

- 盗難、紛失リスクへの対策

- 銀行への入金や出金にかかる時間と手数料

キャッシュレス決済の利用比率を高めることで、これらの負担を大幅に軽減し、スタッフの作業効率向上や業務コスト削減につなげることができます。現金管理の省力化は、結果的に人件費の最適化や顧客対応へのリソース集中にも貢献します。

キャッシュレス決済導入で「PAYGATE」が選ばれる5つの理由

キャッシュレス決済の導入を検討している事業者にとって、スマレジが提供するマルチ決済端末「PAYGATE(ペイゲート)」は有力な選択肢のひとつです。ここでは、PAYGATEが選ばれる理由を5つのポイントでご紹介します。

1: 主要ブランドを網羅したマルチ決済端末

PAYGATEは、1台でクレジットカード・電子マネー・QRコード決済に対応したマルチ決済サービスです。多様な決済ブランドに対応しており、顧客のニーズに柔軟に応えられるため、販売機会の拡大にもつながります。

2: プリンター内蔵で省スペース&スタイリッシュ

端末にはプリンターとカードリーダーを内蔵しており、追加のオプション機器が必要なく、1台で会計を完結できるため、機器コストの削減が可能です。

複数端末を設置する必要がないため、レジ周りがすっきりまとまり、店舗の雰囲気やデザイン性を重視する事業者にも適しています。

3: 操作が簡単で直感的に使える

PAYGATEの端末は、スマートフォンのように直感的に操作できるユーザーインターフェースを採用しています。初めて使うスタッフでもスムーズに使いこなせるため、教育コストを抑えつつ、現場のオペレーションも効率化できます。

4: スマレジと連携してレジ計算から決済まで完結

専用アプリを端末にダウンロードすることで、スマレジとの連携が可能になります。これにより、商品情報の表示やレジ計算、決済、取引履歴の確認まで端末1台で対応できるため、業務フローをシンプルに統一できます。

5: 業界最低水準の手数料(1.98%~)と端末0円キャンペーン

PAYGATEは業界最低水準の手数料を実現しており、クレジットカード1.98%〜、電子マネー3.24%、QRコード2.00%〜となっています。(2024年8月時点)

さらに、数量限定で端末代が0円となるキャンペーンも実施されており、初期費用を抑えて導入したい事業者にとって魅力的な選択肢です。

PAYGATEについて詳しくは、下記公式ページをご覧ください。

マルチ決済端末「PAYGATE」

まとめ

キャッシュレス決済は、顧客満足度の向上や会計業務の効率化、売上管理の簡素化など、事業者にとって多くのメリットをもたらします。一方で、導入方法や手数料、トラブル対策など、検討すべきポイントも少なくありません。

特に、複数の決済手段を導入する場合は、一括で対応できるキャッシュレス決済サービスの活用が効果的です。端末1台で幅広い決済方法に対応できるサービスを選ぶことで、導入の手間や運用コストを大幅に削減できます。

その点で、主要ブランドに対応し、操作性や初期費用の面でも優れた「PAYGATE」は、はじめてのキャッシュレス決済導入にも適した選択肢です。

自店舗に最適なキャッシュレス決済の仕組みを整え、よりスムーズで満足度の高い購買体験の提供を目指しましょう。

キャッシュレス決済はこの端末1台で!

初期費用・端末代0円/決済手数料率1.98%~

プリンター内蔵/4G/wifiだから持運び先で決済完結